Степен финансијске полуге је однос полуге. Израчунава пропорционалну промену нето прихода која је узрокована променом у структури капитала предузећа. Овај концепт се користи за процену износа дуга који је дужан да врати. Обрачун је зарада пре камата и пореза, подељена са зарадом пре опорезивања. Дакле, формула је:

Зарада пре камата и пореза ÷ Зарада пре опорезивања = Степен финансијске полуге

Ово мерење се такође може користити за моделирање пропорционалне промене нето прихода проузроковане променом каматне стопе (чак и ако основни износ дуга остане исти).

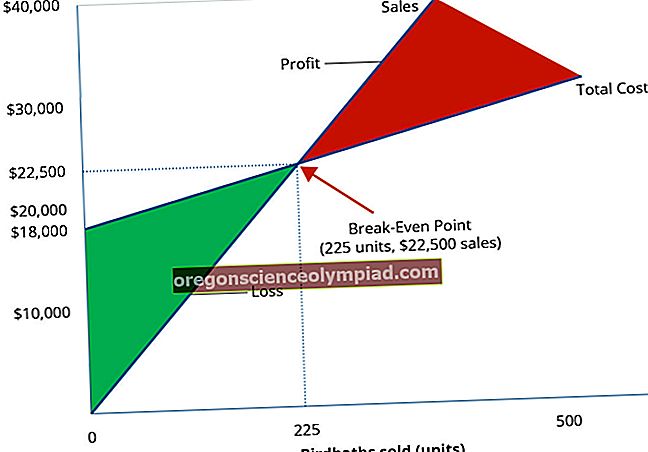

Степен финансијске полуге користан је за моделирање онога што се може догодити са нето приходом предузећа у будућности, на основу промена у његовом пословном приходу, каматним стопама и / или износу дуговања. Конкретно, када се предузећу дода дуг, то уводи трошак камата, што је фиксни трошак. Пошто су трошкови камата фиксни трошкови, они повећавају тачку лома у којој предузеће почиње да доноси профит. Резултат је обично виши ниво ризика, где компанија може зарадити много више новца изнад свог нивоа ломова од средстава обезбеђених додатним дугом, али виши ниво ломова такође значи да ће компанија изгубити више новца ако пад продаје падне испод више тачке прелома.

Када компанија има висок степен финансијске полуге, волатилност цене акција ће се вероватно повећати како би одражавала колебљивост њене зараде. Када компанија има висок ниво волатилности цена акција, она мора забележити већи трошак компензације повезан са било којим опцијама деоница које је одобрила. То представља додатни трошак преузимања већег дуга.

Метрика се такође може користити за упоређивање резултата неколико предузећа да би се видело која имају већи финансијски ризик уграђен у своје капиталне структуре. Ове информације би могле навести инвеститора да купи акције компаније са већим степеном финансијског ризика током растуће економије, јер би предузеће требало да оствари велику добит на већем обиму продаје. Супротно томе, исте информације водиле би инвеститора да купује акције компаније са нижим степеном финансијског ризика током уговорене економије, јер би његова нижа тачка рентабилности требало да умањи његове губитке. Стога се ова врста анализе може користити за упоређивање и супротстављање вероватних финансијских перформанси предузећа у оквиру једне индустрије и поновног пропорционалног улагања међу њима, у зависности од економског окружења.

На пример, у 1. години АБЦ Интернатионал нема дуг и зарађује 40.000 УСД пре камата и пореза. С обзиром да нема дуга, зарада пре опорезивања је исти број. Стога је степен финансијске полуге 1,00, што је прилично конзервативно. 2. године управа се задужује како би проширила пословање. Резултат је зарада пре камата и пореза од 70.000 америчких долара, док 20.000 америчких трошкова камата смањује зараду пре опорезивања на 50.000 америчких долара. То значи да се степен финансијске полуге повећао на 70.000 УСД / 50.000 УСД, или 1,4. Дакле, за сваку промену зараде од 1 долара у добити пре опорезивања долази до промене у 1,4 пута у заради пре камата и пореза.

Укратко, већи број указује на виши степен финансијске полуге, што се може сматрати већим степеном ризика, посебно ако зарада од пословања опада док трошак камата остаје.

Формула за степен финансијске полуге такође се може изразити као:

Зарада по акцији ÷ Зарада пре камата и пореза = Степен финансијске полуге