Дефиниција финансијске полуге

Финансијска полуга је употреба дуга за куповину веће имовине. Левериџ се користи за повећање приноса на капитал. Међутим, прекомерна количина финансијске полуге повећава ризик од неуспеха, јер постаје теже отплатити дуг.

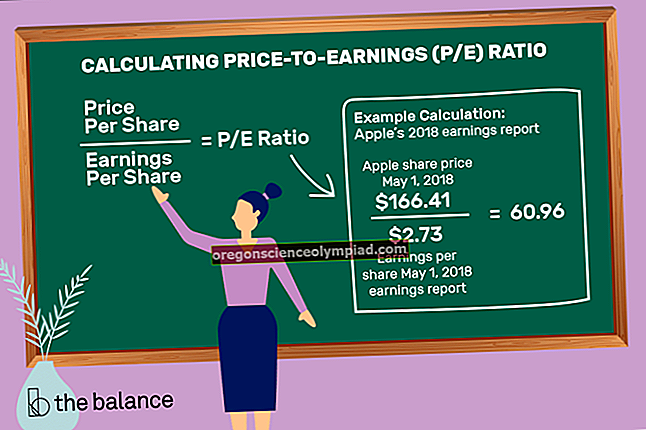

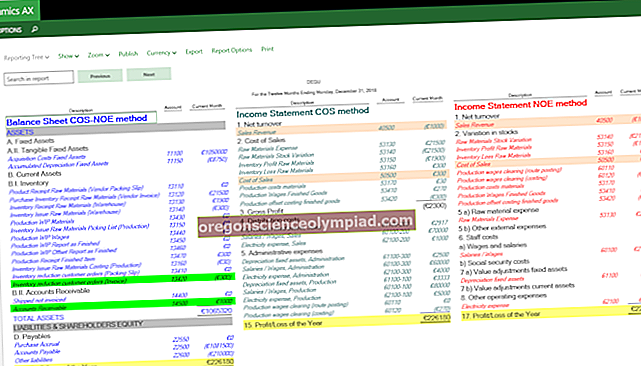

Формула финансијске полуге мери се као однос укупног дуга према укупној активи. Како се повећава удео дуга у активи, тако се повећава и износ финансијске полуге. Финансијски полуга је повољна када употреба на коју се дуг може створити доноси већи од трошкова камата повезаних са дугом. Многе компаније користе финансијску полугу уместо да стекну више капитала, што би могло смањити зараду по акцији постојећих акционара.

Финансијски полуга има две основне предности:

Повећана зарада. Финансијска полуга може омогућити ентитету да заради непропорционални износ на својој имовини.

Повољан порески третман. У многим пореским јурисдикцијама трошак камата се одбија од пореза, што смањује нето трошак за зајмопримца.

Међутим, финансијска полуга такође представља могућност несразмерних губитака, јер повезани износ трошкова камате може преплавити зајмопримца ако не заради довољно приноса да надокнади трошак камата. Ово је посебан проблем када каматне стопе расту или принос од имовине опада.

Необично велике промене профита изазване великом количином полуге повећавају колебљивост цене акција компаније. Ово може представљати проблем када се обрачунавају опције за акције издате запосленима, јер се врло нестабилне акције сматрају вреднијим, па стварају већи трошак компензације него што би имале мање испарљивих акција.

Финансијска полуга је посебно ризичан приступ у цикличном пословању или оном у којем постоје ниске баријере за улазак, јер је већа вероватноћа да ће продаја и добит знатно флуктуирати из године у годину, повећавајући временом ризик од банкрота. Супротно томе, финансијска полуга може бити прихватљива алтернатива када се предузеће налази у индустрији са стабилним нивоом прихода, великим новчаним резервама и високим препрекама уласку, с обзиром да су услови пословања довољно стабилни да подрже велику количину полуге са мало недостатака.

Обично постоји природно ограничење износа финансијске полуге, јер је мање вероватно да ће зајмодавци проследити додатна средства зајмопримцу који је већ позајмио велику количину дуга.

Укратко, финансијска полуга може акционарима донети превелики принос, али такође представља ризик од потпуног банкрота ако новчани токови падну испод очекивања.

Пример финансијске полуге

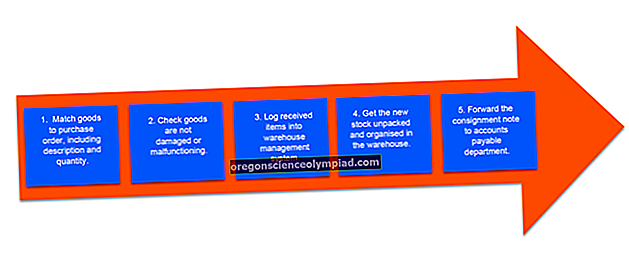

Абле Цомпани користи 1.000.000 долара сопственог новца за куповину фабрике која генерише 150.000 америчких долара годишње добити. Компанија уопште не користи финансијску полугу, јер није имала дуга за куповину фабрике.

Компанија Бакер користи 100.000 долара сопственог готовине и зајам од 900.000 долара за куповину сличне фабрике, која такође генерише 150.000 долара годишње добити. Бакер користи финансијску полугу како би остварио профит од 150.000 УСД на готовинској инвестицији од 100.000 УСД, што представља повраћај улагања од 150%.

Бекерова нова фабрика има лошу годину и генерише губитак од 300.000 америчких долара, што је троструки износ од првобитног улагања.

Слични услови

Финансијски левериџ познат је и као левериџ, трговање акцијама, инвестициони левериџ и оперативни левериџ.